Birol BOZKURT

Türkiye’de tahvil faizleri, Merkez Bankası’nın kasım ayında faiz indirimine gideceğine dair beklentilerle eylül ayının ilk yarısında düşüşe geçmişti. Ancak, eylül enflasyonunun beklentilerin üzerinde gelmesi ve Merkez Bankası’nın faizleri sabit tutarak sıkı para politikasını sürdürmesiyle, faiz indirimine dair beklentiler 2025 yılbaşına doğru kaydı. Bu gelişme tahvil faizlerinde yeniden bir tırmanışa yol açarken, uzmanlar bu hareketin indirim beklentilerinin ertelendiğini teyit ettiğini vurguluyor.

Eylül ayının ilk günlerinde Merkez Bankası’nın kasım ayında bir faiz indirimi yapacağı beklentisi, tahvil faizlerinde bir gevşemeye yol açmıştı. Ancak, enflasyonun yüzde 49,38 ile beklentilerin üzerinde çıkacağına dair işaretlerin güçlenmesi, tahvil faizlerinde yönün yeniden yukarı dönmesine neden oldu. Özellikle 2 yıllık tahvil faizi yüzde 43,03 seviyesine, 5 yıllık tahvil faizi yüzde 34,61’e ve 10 yıllık tahvil faizi ise yüzde 30,02’ye yükseldi.

“Tahvil faizi tek başına gösterge olamaz”

Eylül ayında açıklanan Orta Vadeli Program’a (OVP) göre 2024 için yıllık enflasyon hedefi yüzde 41,5 olarak açıklanmıştı. Önceki OVP’de bu oran yüzde 33’tü. Önceki OVP’de yüzde 15,2 olarak belirlenen 2025 enflasyon hedefi de yüzde 17,5’e yükseltildi. 2026 için ise yüzde 8,5 olan hedef, yüzde 9,7’ye çıkarıldı. Ekonomistler 2 yıllık enflasyon beklentisinin yani 2026 yılındaki enflasyonun tek haneye düşmesi beklenirken şu anda 2 yıllık borçlanmalara yüzde 43 faiz ödeniyor olmasının piyasanın bu hedeflere inanmadığı şeklinde yorumluyor. Ekonomistler ayrıca tahvil faizinin tek başına enflasyon ve faiz beklentilerini gösteremeyeceğini vurguluyor.

İndirim beklentileri 2025’e kaydı

Merkez Bankası, eylül ayındaki Para Politikası Kurulu toplantısında politika faizini yüzde 50’de sabit tutarak, enflasyonla mücadeleye yönelik kararlılığını bir kez daha vurguladı. Bu karar, faiz indirim beklentilerinin 2025’in başına kaymasına neden oldu. Uzmanlar, tahvil faizlerindeki yükselişin de bu beklentiyi doğruladığını belirtiyor. Özellikle uzun vadeli tahvil faizlerinin daha düşük seviyelerde kalması, yatırımcıların enflasyonun önümüzdeki dönemde kontrol altına alınacağına ve faiz indirimi için ancak daha istikrarlı bir ekonomik ortam gerektiğine inandığını gösteriyor.

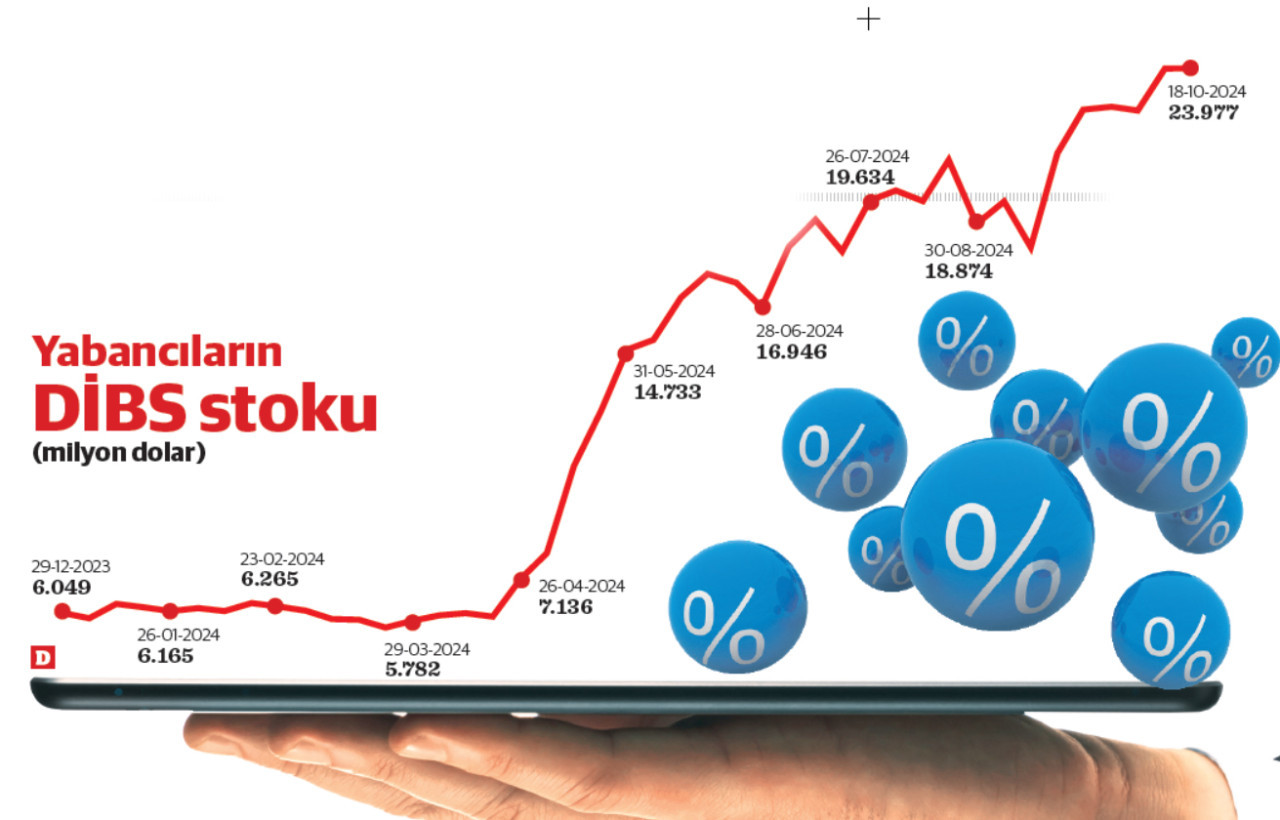

Yabancıların Türk tahvillerine ilgisi arttı

Tahvil piyasalarındaki bu hareketlenmelere rağmen, yabancı yatırımcıların Türk tahvillerine olan ilgisi artarak devam ediyor. Yılbaşında 5,9 milyar dolar olan yabancıların Devlet İç Borçlanma Senedi (DİBS) stoku, yaklaşık 18 milyar dolarlık artışla 24 milyar dolara kadar yükseldi. Uzmanlar, yabancı yatırımcıların Türkiye’deki yüksek faiz ortamından faydalanmak için Türk tahvillerine olan ilgisini sürdüreceğini öngörüyor. Enflasyonun beklentilerin üzerinde seyretmesi ve Merkez Bankası’nın sıkı para politikasını sürdürmesi, tahvil piyasalarında yükselişe neden olurken, faiz indirimi beklentilerinin ertelendiğine dair güçlü sinyaller veriyor.

Ata Yatırım Araştırma GMY Cemal Demirtaş:Ekim enflasyonu indirim beklentilerini öteleyebilir

Tahvil faizlerinin yüksek olması, Eylül ayında yüksek çıkan enflasyonun ardından, enflasyonun düşürülmesine ilişkin endişeleri bir nebze artırdı. Fakat, 4 Kasım’da açıklanacak Ekim ayı enflasyonu kısa vadede yine hem enflasyon beklentilerine hem de tahvil faizlerine ilişkin beklentilerin şekillenmesinde belirleyici olacaktır. Ata Yatırım olarak, faiz indirimin Aralık ya da Ocak ayında başlayabileceğini düşünüyoruz. Fakat eylül ayı gibi ekim ayında da beklentilerin üzerinde çıkacak enflasyon datası, beklentilerin ötelenmesine sebep olabilir.

Ekonomist Kerim Rota: Tahvil fiyatlamaları enflasyonun yüksekliğini teyit ediyor

2 yıla kadar olan tahviller önümüzdeki yıl için Merkez Bankası’ndan yaklaşık 10 puan civarında bir faiz düşüşünü fiyatlıyor. Ancak 2 yılın üstündeki vadelere baktığımızda hem 5 yıl hem de 10 yıl vadedeki tahvillerin fiyatlamasına baktığımızda aslında enflasyonun 20’nin altına düşmeyeceği, Merkez Bankası’nda 2025’te enflasyonda sınırlı bir başarı elde ettikten sonra enflasyonun yine böyle 20’li 25’li seviyelerde uzun süre kalacağını fiyatlayan bir fiyatlama yapıyor. Tabi tahvil fiyatlamalarına anlam yüklemek ne kadar doğru olur o da tartışılır. Çünkü bu bir piyasa enstrümanı. Yurt içi yatırımcılar yani bankalar, yabancı yatırımcılar ve fonlardan oluşuyor bunun yatırımcıları. Bazen yabancılar çıkıyor. Öyle olunca fiyatlamalar çarpık hale gelebiliyor.

O yüzden çok anlam yüklemek doğru olur mu olmaz mı bilmiyorum ama şunu söylemek doğru olur herhalde. Daha çok yurt iç yatırımcıların beklentilerine paralel enflasyonun böyle 20-25 seviyelerine düşeceği, ondan sonrasında da seçim ekonomisine gidileceği veya tekrar parasal genişleme denemeleri yapılacağına dair bir fiyatlama yapıyor bence tahviller. Bu da Merkez Bankası’nın işini daha çok zorlaştırıyor. Merkez Bankası enflasyon beklentilerini aşağı çekmeye çalışıyor. Tahlil fiyatlamaları enflasyon beklentilerinin yüksek kalmasını da teyit ediyor gibi görü-nüyor.

Albaraka Türk Genel Müdür Yardımcısı Ömer Emeç: Dezenflasyon beklentilerine yönelik belirsizlik arttı

Mart ayından bu yana düşüş eğiliminde olan 2 yıllık tahvil getirisi ekim ayında yükselişe geçerek yüzde 43’e ulaşırken 10 yıllık tahvillerin getirisi yüzde 30’u aştı. Aslında politika faizine ilişkin beklentiler de gösterge tahvil oranları da aynı kaynaktan besleniyor. Beklentilerin üzerinde gelen eylül ayı enflasyonu ile birlikte yılsonu enflasyon beklentisi yüzde 45 seviyesine yaklaşırken dezenflasyon sürecine ilişkin belirsizlikler de bir miktar artış gösterdi. Söz konusu gelişmelerle birlikte önümüzdeki döneme ilişkin enflasyon beklentisinin yükselmesi ve Merkez Bankası’nın gerçekleştireceği ilk faizi indirim beklentisinin 2024 yılı sonu/2025 yılı ilk çeyreğine ertelenmesi, tahvil faizlerinin yüksek seyretmesinde etkili oldu. Bu noktada ekim ayı enflasyonu kritik bir gösterge olacak. Enflasyon Merkez Bankası’nın öngördüğü patikaya yaklaştıkça gösterge tahviller ve politika faizinde de kademeli geri çekilmenin başlamasını bekliyorum.

Kaynak: Dünya Gazetesi